УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

- Просмотров: 2

- Просмотров: 930

В преддверии отпускного сезона УФНС России по Владимирской области рекомендует заранее убедиться в отсутствии налоговой задолженности и в случае необходимости оплатить ее. Непогашенная задолженность является основанием для обращения за ее взысканием в службу судебных приставов, которая имеет право ограничить выезд должника за пределы России.

Получить актуальную информацию о наличии или отсутствии задолженности по налогам, а также оплатить ее можно с помощью сервиса «Личный кабинет налогоплательщика для физических лиц», размещенного на официальном сайте ФНС России, а также через мобильное приложение «Налоги ФЛ». Для этого достаточно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнёров ФНС России.

Получить доступ в Личный кабинет налогоплательщика можно в любом обособленном подразделении налоговой службы, а также с помощью подтвержденной учетной записи на Едином портале государственных и муниципальных услуг (ЕПГУ).

Кроме того, оплатить задолженность можно через сервис «Уплата налогов и пошлин», размещенный на официальном сайте ФНС России, на Едином портале государственных услуг, а также в кредитных учреждениях, в отделениях почты.

Обращаем внимание, что налогоплательщики могут ежеквартально получать информацию о налоговой задолженности посредством СМС-сообщения или электронной почты при условии предоставления письменного согласия на такое оповещение. Форма и формат согласия утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1135@. Представить согласие можно на бумажном носителе лично или через представителя, по почте заказным письмом, а также в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Для решения вопросов, связанных с задолженностью, можно:

- обратиться в любое обособленное подразделение УФНС России по Владимирской области,

- направить заявление через Личный кабинет или с помощью сервиса «Обратиться в ФНС России»,

- позвонить по номеру телефона +7(4922) 77-31-94 и набрать добавочный 014 – по вопросам задолженности ЮЛ и ИП, 019 – по вопросам задолженности ФЛ.

- Просмотров: 39

УФНС России по Владимирской области информирует, что с июня прием и обслуживание граждан в обособленных подразделениях региона будет осуществляться в соответствии со следующим графиком:

- понедельник - четверг: с 9:00 до 18:00;

- пятница: с 9:00 до 16:45;

- суббота, воскресенье – выходные.

В период информационных кампаний, утвержденных приказами ФНС России, режим работы будет следующим:

- понедельник, среда: 9:00 – 18:00;

- вторник, четверг: 9:00 – 20:00;

- пятница: 9:00 – 16:45;

- суббота, воскресенье – выходные.

- Просмотров: 67

- Просмотров: 90

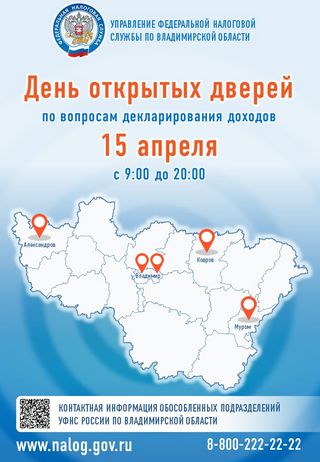

15 апреля с 9:00 до 20:00 в обособленных подразделениях УФНС России по Владимирской области пройдет региональная акция «День открытых дверей» для налогоплательщиков – физических лиц.

В рамках акции граждане смогут получить консультации специалистов по вопросам декларирования доходов, оформления налоговых вычетов на лечение, образование и приобретение жилья, а также по иным аспектам, связанным с заполнением и представлением декларации по налогу на доходы физических лиц (форма 3-НДФЛ).

Сотрудники налоговых органов расскажут о возможностях «Личного кабинета налогоплательщика для физических лиц», с помощью которого можно получить практически все услуги, предоставляемые налоговой службой, в режиме онлайн.

Налогоплательщикам, которые обязаны отчитаться о полученных доходах за 2024 год (например, при продаже имущества или сдаче его в аренду, получении в дар имущества не от близких родственников или выигрыше), при наличии необходимых документов окажут помощь в составлении налоговой декларации через Личный кабинет.

Напоминаем, что представить декларацию о полученных доходах необходимо не позднее 30 апреля 2025 года. При этом подать декларацию в налоговый орган с целью получения налогового вычета налогоплательщик может в любое время в течение года.

Адреса обособленных подразделениях

УФНС России по Владимирской области:

г. Владимир, Суздальский проспект, 9;

г. Владимир, 1-Коллективный проезд, 2А;

г. Александров, ул. Институтская, 8;

г. Ковров, ул. Комсомольская, 116а;

г. Муром, ул. Свердлова, 33.

- Просмотров: 94

УФНС России по Владимирской области информирует, что граждане могут получить социальный налоговый вычет, который позволяет физическому лицу уменьшить размер налогооблагаемой базы по НДФЛ на сумму расходов, произведенных налогоплательщиком на лечение родителей.

В состав вычета на лечение включаются:

- оплата оказанных медицинских услуг, входящих в установленные законодательством перечни;

- оплата лекарств, назначенных врачом;

- уплата страховых взносов по договору ДМС, предусматривающему оплату страховой организацией исключительно медицинских услуг.

Для подтверждения права на вычет по каждому виду расходов, произведенных с 1 января 2024 года, необходимо приложить:

- справку об оплате медицинских услуг для представления в налоговый орган (КНД 1151156);

- рецептурный бланк формы 107-1/у (выписной эпикриз) и платёжные документы, подтверждающие фактические расходы на покупку медикаментов;

- справку об уплате страховых взносов для представления в налоговый орган, выданную страховой организацией (КНД 1151159).

При оплате лечения или взносов, приобретении медикаментов для родителей необходимо представить документы, подтверждающие родство (например, свидетельство о рождении; документы, подтверждающие смену ФИО).

Получить вычет можно следующими способами:

- подать в налоговый орган декларацию 3-НДФЛ по окончании года через «Личный кабинет налогоплательщика для физических лиц» или на бумаге, заполнив декларацию с помощью бесплатной программы «Декларация»;

- в течение года через работодателя, обратившись к нему с заявлением на основании уведомления, выданного налоговым органом. Исключение составляют работодатели, применяющие автоматизированную упрощенную систему налогообложения, которые социальный вычет на лечение не предоставляют.

Начиная с расходов с 1 января 2024 года, максимальный совокупный размер социальных налоговых вычетов (за минусом расходов на обучение детей и дорогостоящее лечение) составляет 150 тыс. рублей. Неиспользованный остаток вычета перенести на следующий год нельзя.

Для получения вычета необходимо, чтобы медицинские организации и индивидуальные предприниматели, оказывающие медицинские услуги, страховая организация имели лицензии на осуществление соответствующей деятельности, а расходы были оплачены налогоплательщиком за счет собственных средств.

Уточнить информацию о порядке декларирования доходов и заявлению вычетов можно, обратившись по телефону Единого контакт-центра ФНС России

8 (800)-222-22-22

- Просмотров: 89

Управлением Федеральной налоговой службы по Владимирской области в рамках проведения информационной кампании по декларированию доходов, полученных физическими лицами в 2024 году, в марте - апреле 2025 года на территории офисов многофункциональных центров региона (МФЦ) будет организована работа консультационных пунктов:

- 03.2025 - г. Киржач, с 10:00 до 12:00;

- 03.2025 - г. Юрьев-Польский, с 10:00 до 12:00;

- 03.2025 - г. Вязники, с 11:00 до 13:00;

- 03.2025 - г. Красная Горбатка, с 11:00 до 12:00;

- 03.2025 - г. Камешково, с 11:00 до 13:00;

- 04.2025 - г. Гороховец, с 11:00 до 13:00;

- 04.2025 - г. Кольчугино, с 10:00 до 12:00;

- 04.2025 - г. Собинка, с 13:00 до 15:00;

- 04.2025 – г. Гусь-Хрустальный, с 10:00 до 12:00;

- 04.2025 - г. Покров, с 10:00 до 12:00;

- 04.2025 - г. Судогда, с 10:00 до 12:00;

- 04.2025 - г. Петушки, с 10:00 до 12:00;

- 04.2025 – г. Радужный, с 10:00 до 12:00;

- 04.2025 – г. Меленки, с 11:00 до 13:00.

Сотрудники налоговой службы проинформируют обратившихся в МФЦ граждан о том, кому необходимо представить декларацию о доходах, полученных в 2024 году по форме 3-НДФЛ, а также дадут разъяснения по вопросам предоставления имущественных и социальных налоговых вычетов, о порядке заполнения и способах представления налоговой декларации. Кроме того, они окажут практическую помощь в ее заполнении в Личном кабинете налогоплательщика – физического лица.

- Просмотров: 117

УФНС России по Владимирской области напоминает, что подать декларацию 3-НДФЛ за 2024 год необходимо не позднее 30 апреля 2025 года.

Вы можете уточнить, нужно ли вам подавать декларацию о доходах, на промостранице ФНС России или ответив на вопросы в чат-боте.

Напоминаем, что представить декларацию 3-НДФЛ следует, если вы:

- получили доход от продажи имущества, находившегося в собственности менее минимального срока владения, от реализации имущественных прав (переуступка права требования);

- при получении дохода от источников, находящихся за пределами Российской Федерации;

- при получении в дар недвижимого имущества, транспортных средств, акций, долей, паев от физических лиц, не являющихся близкими родственниками;

- при получении вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;

- при получении выигрыша в лотерею в сумме до 15 тыс. рублей.

Задекларировать полученные в 2024 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой.

Удобнее всего представить декларацию через электронный сервис ФНС России «Личный кабинет налогоплательщика для физических лиц». Он позволяет заполнить и направить декларацию по форме 3-НДФЛ и комплект документов в онлайн-режиме.

Заплатить налог на доходы физических лиц по поданной декларации нужно будет до 15 июля 2025 года. Уплату можно осуществить с помощью электронных сервисов ФНС России: «Уплата налогов и пошлин» и «Личный кабинет налогоплательщика для физических лиц».

- Просмотров: 82

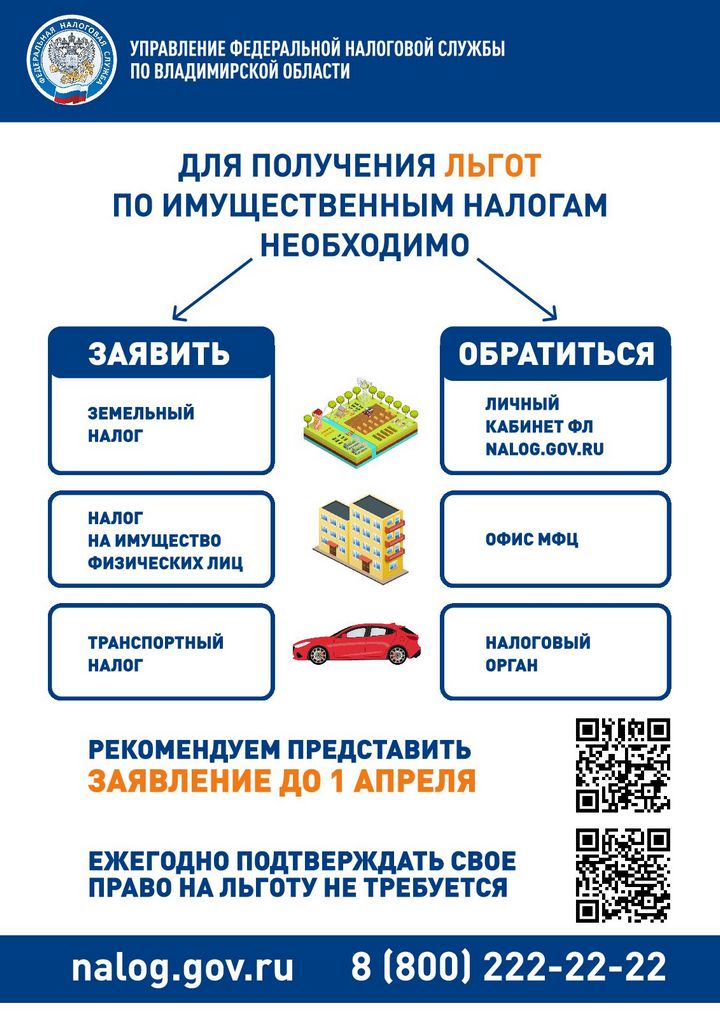

УФНС России по Владимирской области напоминает, что отдельные категории граждан имеют право на налоговые льготы и вычеты по имущественным налогам.

К данным категориям относятся:

- инвалиды I и II групп инвалидности;

- инвалиды с детства, дети-инвалиды;

- ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

- пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

- физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года (с 01.01.2019 года);

- физические лица, имеющие трех и более несовершеннолетних детей;

- другие категории граждан.

По земельному налогу действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров по одному земельному участку.

По объектам недвижимости льгота предоставляется в отношении одного объекта недвижимости каждого вида: 1) квартира, часть квартиры или комната; 2) жилой дом или часть жилого дома; 3) хозяйственное строение или сооружение; 4) гараж или машино-место.

По транспортному налогу полное или частичное освобождение от уплаты налога предусмотрено законом Владимирской области от 27.11.2002 № 119-ОЗ для определенных льготных категорий налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, многодетные и т.п.) на одно транспортное средство.

Для граждан, относящихся к льготным категориям, действует беззаявительный порядок предоставления льгот и вычетов на основании сведений, имеющихся у налоговых органов (по сведениям, полученным из Социального фонда РФ и органов социальной защиты).

С информацией о налоговых ставках и льготах можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/).

- Просмотров: 98

Жителям Владимирской области, владеющим имуществом, землей и транспортом, в 2024 году были предоставлены налоговые льготы в размере 599,4 млн рублей, что на 3,3% превышает уровень предыдущего года. Наибольшее количество льгот получили пенсионеры и предпенсионеры, лица, имеющие трёх и более несовершеннолетних детей, а также ветераны боевых действий. Сумма преференции составила:

- по налогу на имущество - 243 млн рублей (+5,2%);

- по земельному налогу – 139,7 млн рублей (-5,7%) за счет снижения кадастровой стоимости земельных участков;

- по транспортному налогу – 216,7 млн рублей (+7,7%).

Ряду категорий налогоплательщиков льготы предоставляются в беззавительном порядке на основании информационного взаимодействия с Социальным фондом России, Росреестром, Министерством обороны, региональными органами соцзащиты. По итогам 2024 года в таком проактивном порядке внесено 69,4 тыс. льгот, что составляет 97,7% от количества предоставленных льгот за 2023 год.

В случае, если льгота не была предоставлена по тем или иным причинам, налогоплательщик может представить заявление по установленной форме (КНД 1150063) одним из следующих способов:

- «Личный кабинет налогоплательщика для физических лиц»;

- лично (через представителя) в налоговый орган;

- через отделение МФЦ;

- почтовым отправлением.

Подробнее по ссылке

- Просмотров: 95

УФНС России по Владимирской области сообщает, что в налоговых органах Владимирской области стартовала «Декларационная кампания 2025».

Представить декларацию о доходах необходимо до 30 апреля 2025 года тем, кто в 2024 году продал недвижимость, находившуюся в собственности менее минимального срока владения, получил дорогие подарки не от близких родственников или доходы из-за границы, сдавал имущество в аренду и другое.

Отчитаться о своих доходах должны индивидуальные предприниматели, нотариусы, адвокаты, учредившие адвокатские кабинеты, физические лица, с полученных доходов которых не был удержан налог налоговым агентом, и налоговый агент не сообщил в налоговый орган о невозможности удержать налог. Физические лица, получающие доходы как самозанятые, не представляют декларацию.

В случае продажи недвижимого имущества на сумму до 1 млн рублей, и иного имущества – до 250 тыс. рублей в год, налогоплательщику не нужно сдавать декларацию.

Налоговая декларация по форме 3-НДФЛ представляется в налоговую инспекцию по месту жительства налогоплательщика через сервис «Личный кабинет налогоплательщика для физических лиц», обратившись лично (либо через представителя) в налоговый орган или МФЦ, либо по почте.

Электронный сервис ФНС России «Личный кабинет налогоплательщика для физических лиц» позволяет заполнить и направить декларацию по форме 3-НДФЛ и комплект документов в онлайн-режиме.

Заплатить налог на доходы физических лиц по поданной декларации нужно будет до 15 июля 2025 года. Уплату можно осуществить с помощью электронных сервисов ФНС России: «Уплата налогов и пошлин» и «Личный кабинет налогоплательщика для физических лиц».

При нарушении сроков подачи декларации и уплаты НДФЛ налогоплательщик может быть привлечен к ответственности в виде штрафа и пени.

Дополнительно разъясняем, что подать декларацию в налоговый орган с целью получения налогового вычета налогоплательщик может в любое время в течение года.

Уточнить информацию о порядке декларирования доходов и заявлению вычетов можно, обратившись по телефону Единого контакт-центра ФНС России

8 (800)-222-22-22

- Просмотров: 118

УФНС России по Владимирской области информирует, что налоговая служба предоставляет налогоплательщикам удобную возможность оперативно получить информацию о возникшей недоимке и задолженности по пеням, штрафам, процентам посредством СМС-сообщений или сообщений на электронную почту.

Обязательным условием подключения данной услуги является согласие юридического или физического лица на подобное информирование, представленное в налоговый орган.

Форма и формат согласия утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1135@.

Для граждан удобнее всего направить согласие в электронном виде — через «Личный кабинет налогоплательщика для физических лиц» или мобильное приложение «Налоги ФЛ». Для того чтобы представить согласие, нужно войти во вкладку «Жизненные ситуации», далее «Прочие ситуации» и выбрать раздел «Согласие на информирование о наличии недоимки (или) задолженности по пеням, штрафам, процентам».

Войти в Личный кабинет налогоплательщика и в приложение «Налоги ФЛ» можно не только по логину и паролю, полученным в налоговом органе, но и с помощью учетной записи Единого портала государственных услуг (ЕПГУ).

Организации в электронном виде могут подать согласие по телекоммуникационным каналам связи.

Также согласие можно представить на бумажном носителе непосредственно в налоговый орган, в МФЦ, а также направить по почте заказным письмом.

Срок действия согласия не ограничен. Повторно подать согласие потребуется, если изменились телефонный номер или адрес электронной почты.

- Просмотров: 127

УФНС России по Владимирской области информирует, что 29 ноября и 2 декабря в налоговых органах Владимирской области продлено время приема налогоплательщиков с 9:00 до 20:00 по вопросам получения физическими лицами налоговых уведомлений на уплату имущественных налогов и НДФЛ.

Дополнительный прием налогоплательщиков будет осуществляться в обособленных подразделениях по следующим адресам:

- г. Владимир, 1-ый Коллективный проезд, д. 2-а;

- г. Владимир, Суздальский проспект, д. 9;

- г. Ковров, ул. Комсомольская, д. 116-а;

- г. Муром, ул. Свердлова, д. 33;

- г. Александров, ул. Институтская, д. 3.

Для удобства налогоплательщиков 29 ноября и 2 декабря с 9:00 до 20:00 будут работать пункты приема:

- г. Юрьев-Польский, ул. Шибанкова, д. 45;

- г. Гусь-Хрустальный, ул. Рязанская, д. 12.

Обращаем внимание, что налоговые уведомления не направляются, если общая сумма налогов составляет менее 300 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность его направления.

Также налоговые уведомления не дублируются по почте, если налогоплательщик является пользователем сервиса «Личный кабинет налогоплательщика» или направил в налоговый орган уведомление о необходимости получения документов от налоговых органов в электронной форме через личный кабинет на ЕПГУ.

В иных случаях, при неполучении налогового уведомления, налогоплательщику целесообразно обратиться в любой налоговый орган или МФЦ для его получения.

Если указанные в уведомлении налоги не оплачены до 2 декабря, со следующего дня будут начисляться пени за каждый день просрочки в размере 1/300 ключевой ставки ЦБ России.

- Просмотров: 149

УФНС России по Владимирской области информирует граждан о необходимости уплаты имущественных налогов не позднее 2 декабря 2024 года. Рассылка уведомлений уже осуществлена всем пользователям Личного кабинета физических лиц, а тем, кто получает его в бумажном виде, необходимо обратиться в отделение почтовой связи.

Обращаем внимание, что изменился размер минимальной суммы налогов в налоговом уведомлении. Если сумма исчисленных налогов за 2023 год составляет менее 300 рублей, то такое уведомление не направляется. Однако оно будет направлено, если истекает трёхлетний срок для его отправки или сумма налога к уплате превысит 300 рублей.

Кроме того, налоговые уведомления не направляются в случае отсутствия суммы налога к уплате по причине предоставления налоговой льготы или вычета по налогу, а также при наличии положительного сальдо, превышающего или достаточного для погашения начисленных налогов.

Подробнее о налоговом уведомлении, порядке уплаты имущественных налогов и основных изменениях в налогообложении имущества физических лиц по сравнению с предыдущим налоговым периодом можно узнать на промостранице «Налоговое уведомление 2024 года» сайта ФНС России.

- Просмотров: 166

УФНС России по Владимирской области информирует о проведении в обособленных подразделениях дней открытых дверей, посвященных уплате имущественных налогов физическими лицами:

14 ноября – с 9:00 до 20:00

В рамках мероприятий все желающие смогут уточнить свои налоговые обязательства, больше узнать о порядке исполнения налоговых уведомлений по имущественным налогам, налогу на доходы физических лиц, подать обращение при обнаружении некорректных сведений в уведомлении, заполнить заявление на предоставление льготы.

Специалисты налоговой службы подробно расскажут о том, кто должен уплачивать имущественные налоги, какие ставки и льготы применяются в конкретном муниципальном образовании, как получить налоговое уведомление через Госуслуги, о возможностях оценки качества обслуживания в налоговых органах, а также ответят на другие вопросы граждан по теме налогообложения физических лиц.

Все желающие смогут пройти процедуру регистрации в интернет-сервисе ФНС России «Личный кабинет налогоплательщиков для физических лиц». При себе необходимо иметь документ, удостоверяющий личность.

Напоминаем, что имущественные налоги гражданам необходимо уплатить

не позднее 2 декабря 2024 года. В случае неуплаты, начиная с 3 декабря 2024 года, за каждый день просрочки платежа будут начисляться пени в размере 1/300 действующей в это время ключевой ставки Центрального банка Российской Федерации.

- Просмотров: 126

УФНС России по Владимирской области в рамках проведения информационной кампании по исполнению налоговых уведомлений, с целью повышения финансовой грамотности населения, информирует о работе выездных мобильных офисов на территориях муниципальных образований Владимирской области в ноябре 2024 года:

- 11.2024 – Муромский район, с. Ковардицы, ул. Дзержинского, д. 94, с 11-00 до 12-00;

- 11.2024 – Муромский район, с. Стригино, ул. Вторая, д.66, с 12-30 до 13-30;

- 11.2024 – Муромский район, с. Панфилово, ул. Октябрьская, д.4б, с 14-00 до 15-00;

- 11.2024 – МФЦ г.Покров, ул. Ленина, д. 98, с 10-00 до 12-00;

- 11.2024 – Петушинский район, п. Городищи, ул. Ленина, д.7, с 14-00 до 15-30;

- 11.2024 – г. Гусь-Хрустальный, ул. Калинина, д.1, с 10-00 до 12-00;

- 11.2024 – МФЦ г.Гороховец, ул. Лермонтова, д.4, с 11-00 до 13-00;

- 11.2024 – город Гороховец, ул.Ленина, д.93, с 13-00 до 14-30;

- 11.2024 – Киржачский район, д. Илькино, ул. Центральная, д.40, с 10-00 до 12-00;

- 11.2024 – МФЦ г. Ковров, ул. Карла Маркса, д.13А, с 10-00 до 12-00;

- 11.2024 – МФЦ г.Владимир, Октябрьский проспект, д.14, с 10-00 до 12-00;

- 11.2024 – Камешковский район, д. Сергеиха, ул. Центральная, д.1, с 11-00 до 13-00;

- 11.2024 – Киржачский район, д. Песьяне, ул. Советская, д.16а, с 11-00 до 12-30;

- 11.2024 – г. Юрьев-Польский, ул. Шибанкова, д.33, с 11-00 до 13-00;

- 11.2024 – Киржачский район, с. Филипповское, ул. Советская, д.1, с 11-00 до 13-00;

- 11.2024 – г. Покров, ул. Советская, д.42, с 10-00 до 11-00;

- 11.2024 – Петушинский район, г. Костерёво, ул. Горького, д.2, с 12-00 до 13-00;

- 11.2024 – МФЦ г. Меленки, ул. Комсомольская, д.112, с 11-00 до 12-30;

- 11.2024 – г. Меленки, ул. Красноармейская, д.102, с 13-00 до 15-00;

- 11.2024 – Киржачский район, п. Першино, м-н Южный, д.3а, с 10-00 до 12-00;

- 11.2024 – Киржачский район, д. Ельцы, ул. Молодежная, д.15, с 10-00 до 12-00;

- 11.2024 – МФЦ г. Суздаль, ул. Красная Площадь, д.1, с 10-30 до 12-30;

- 11.2024 – г. Гусь-Хрустальный, ул. Калинина, д.1, с 10-00 до 12-00;

- 11.2024 – Гусь-Хрустальный район, п. Иванищи, ул. Советская, д.4, с 10-00 до 11-30;

- 11.2024 – Гусь-Хрустальный район, п. Красное Эхо, ул. Речная, д.1, с 12-00 до 14-00;

- 11.2024 – Гусь-Хрустальный район, п. Добрятино, ул. 60 лет Октября, д.10, с 10-00 до 11-30;

- 11.2024 – Гусь-Хрустальный район, п. Золотково, ул. Советская, д.14, с 12-00 до 14-00;

- 11.2024 – Киржачский район, п. Горки, ул. Свобода, д.1, с 10-00 до 12-00;

- 11.2024 – МФЦ г. Собинка, ул. Дмитрова, д. 26, с 10-00 до 12-00;

- 11.2024 – Гусь-Хрустальный район, г. Курлово, ул. Советская, д.8, с 10-00 до 12-00;

- 11.2024 – МФЦ г. Радужный, 1-ый квартал, д.34, с 11-00 до 13-00.

В рамках работы мобильных офисов налогоплательщики смогут больше узнать о порядке исполнения налоговых уведомлений по имущественным налогам, налогу на доходы физических лиц, подать заявление при обнаружении некорректных сведений в уведомлении, заполнить заявление на предоставление льготы.

Специалисты налоговой службы подробно расскажут о том, кто должен уплачивать имущественные налоги, какие ставки и льготы применяются в конкретном муниципальном образовании, как получить налоговое уведомление через Госуслуги, а также ответят на другие вопросы граждан по теме налогообложения физических лиц.

- Просмотров: 153

УФНС России по Владимирской области информирует о проведении в обособленных подразделениях дней открытых дверей, посвященных уплате имущественных налогов физическими лицами:

15 октября – с 9:00 до 20:00

14 ноября – с 9:00 до 20:00

В рамках мероприятий все желающие смогут уточнить свои налоговые обязательства, больше узнать о порядке исполнения налоговых уведомлений по имущественным налогам, налогу на доходы физических лиц, подать обращение при обнаружении некорректных сведений в уведомлении, заполнить заявление на предоставление льготы.

Специалисты налоговой службы подробно расскажут о том, кто должен уплачивать имущественные налоги, какие ставки и льготы применяются в конкретном муниципальном образовании, как получить налоговое уведомление через Госуслуги, о возможностях оценки качества обслуживания в налоговых органах, а также ответят на другие вопросы граждан по теме налогообложения физических лиц.

Все желающие смогут пройти процедуру регистрации в интернет-сервисе ФНС России «Личный кабинет налогоплательщиков для физических лиц». При себе необходимо иметь документ, удостоверяющий личность.

Напоминаем, что имущественные налоги гражданам необходимо уплатить

не позднее 2 декабря 2024 года. В случае неуплаты, начиная с 3 декабря 2024 года, за каждый день просрочки платежа будут начисляться пени в размере 1/300 действующей в это время ключевой ставки Центрального банка Российской Федерации.

- Просмотров: 129

Управлением Федеральной налоговой службы по Владимирской области в рамках проведения информационной кампании по исполнению налоговых уведомлений в 2024 году будет организована работа консультационных пунктов в филиалах МФЦ региона.

- 10.2024 – г. Киржач, с 10-00 до 12-00;

- 10.2024 – г. Гусь-Хрустальный, с 10-00 до 12-00;

- 10.2024 – г. Юрьев-Польский, с 11-00 до 13-00;

- 10.2024 – г. Александров, с 10-00 до 12-00;

- 10.2024 – г. Владимир, Суздальский проспект, 26, с 11-00 до 12-00;

- 10.2024 – г. Кольчугино, с 10-00 до 12-00;

- 10.2024 – г. Судогда, с 10-00 до 12-00;

- 10.2024 – г. Красная Горбатка, с 11-00 до 13-00;

- 10.2024 – г. Владимир, Октябрьский проспект, 47, с 10-00 до 12-00;

- 11.2024 – г. Покров, с 10-00 до 12-00;

- 11.2024 – г. Гороховец, с 11-00 до 13-00;

- 11.2024 – г. Ковров, с 10-00 до 12-00;

- 11.2024 – г. Владимир, Октябрьский проспект, 14, с 10-00 до 12-00;

- 11.2024 – г. Меленки, с 11-00 до 13-00;

- 11.2024 – г. Суздаль, с 10-30 до 12-30;

- 11.2024 – г. Собинка, с 10-00 до 12-00;

- 11.2024 – г. Радужный, с 11-00 до 13-00;

- 12.2024 – г. Муром, с 11-00- до 13-00;

- 12.2024 – г. Петушки, с 11-00 до 13-00;

- 12.2024 – г. Вязники, с 11-00 до 13-00;

- 12.2024 – г. Владимир, мкр. Юрьевец, ул. Ноябрьская, 8А, с 10-00 до 12-00;

- 12.2024 – г. Камешково, с 11-00 до 13-00.

Сотрудники налоговой службы проконсультируют посетителей по вопросам уплаты имущественных налогов, о применяемых льготах и вычетах, о возможности получения налоговых уведомлений на уплату имущественных налогов через портал государственных и муниципальных услуг.

- Просмотров: 182

- Просмотров: 147

УФНС России по Владимирской области напоминает о возможности подписаться на сообщества «Вконтакте» и «Одноклассники», чтобы ежедневно получать важную информацию по налоговой тематике, а также находить в ленте ответы на интересующие вопросы.

На страницах социальных сетей Управления размещаются разъяснения по актуальным вопросам налогового законодательства, сведения о семинарах и вебинарах для налогоплательщиков, и иная полезная информация.

Участники сообществ также могут отслеживать информацию о сроках уплаты налогов, предоставления налоговой отчетности, а также о нововведениях и изменениях налогового законодательства, новых возможностях электронных сервисов Службы, и многое другое.

Присоединиться к сообществу Управления в социальной сети «Вконтакте» можно по ссылке: https://vk.com/ufns33.

Вступить в группу в социальной сети «Одноклассники» можно по ссылке: https://ok.ru/naloggovru33.

- Просмотров: 188

УФНС России по Владимирской области информирует, что получать и оплачивать налоговые уведомления на уплату имущественных налогов и НДФЛ граждане могут в режиме онлайн, используя Единый портал государственных услуг (портал Госуслуг).

Направление налоговых уведомлений в личный кабинет на портале Госуслуг возможно только если налогоплательщик направит соответствующее уведомление (согласие) на получение налоговых уведомлений.

Согласие на подключение услуги подписывается усиленной неквалифицированной электронной подписью, сформировать которую возможно с помощью бесплатного мобильного приложения «Госключ».

Для направления уведомления (согласия) в налоговый орган необходимо:

- скачать приложение «Госключ», если у вас его нет, и сформировать в нём сертификат электронной подписи;

- в приложении Госуслуги в разделе «Налоги Финансы» выбрать «Получение налоговых уведомлений на Госуслугах» и проверить предзаполненные данные;

- перейти в приложение «Госключ» и подписать согласие на подключение;

- дождаться сообщения, что уведомления подключены. Оно придёт в течение нескольких минут.

После перехода на получение налоговых документов через портал Госуслуг налоговые уведомления не будут дублироваться на бумаге по почте заказными письмами.

Оплатить налоги можно также на Госуслугах в несколько кликов по кнопке в уведомлении и без комиссии.

Экономьте своё время, получайте налоговые уведомления онлайн.

- Просмотров: 145

УФНС России по Владимирской области информирует о том, что получить информацию справочного характера о приеме физических лиц и юридических лиц, о порядке рассмотрения обращений, а также о работе интерактивных сервисов можно по телефону Контакт-центра:

8-800-222-22-22

Одновременно в настоящее время организована работа телефонных номеров для оперативной связи налогоплательщиков с сотрудниками Управления.

Единый городской многоканальный телефонный номер Управления – +7 (4922) 77-31-94

Выделены следующие добавочные телефонные номера по направлениям деятельности:

- По вопросам представления уведомлений об исчисленных суммах налогов и взносов - доб. 018

- По вопросам приема отчетности на бумаге - доб. 084

- По вопросам работы с заявителями при государственной регистрации - доб.082

- По вопросам правового обеспечения по государственной регистрации - доб.083

- По вопросам налогообложения имущества физических лиц - доб. 022

- По вопросам налоговых деклараций по форме 3-НДФЛ, порядка предоставления вычетов по НДФЛ - доб. 017

- По вопросам налогообложения по налогу на имущество организаций - доб. 021

- По вопросам налогообложения ЮЛ по земельному налогу - доб. 085

- По вопросам налогообложения ЮЛ по транспортному налогу - доб. 086

- По вопросам камерального контроля расчетов по страховым взносам - доб. 015

- По вопросам камерального контроля расчетов по форме 6-НДФЛ - доб. 016

- По вопросам урегулирования расчетов с бюджетом - доб. 020

- По вопросам урегулирования задолженности ЮЛ и ИП - доб. 014

- По вопросам урегулирования задолженности ФЛ - доб. 019

- По вопросам специальных налоговых режимов (УСН, ПСН, ЕСХН и НПД) - доб. 080

Обратиться по указанным номерам можно в рабочее время – с 9 до 18 часов.

Кроме этого, в Управлении функционирует телефон доверия по вопросам противодействия коррупции – номер +7(4922)77-31-96 работает круглосуточно, сообщения о правонарушениях принимаются в автоматическом режиме.

- Просмотров: 197

Управление Федеральной налоговой службы по Владимирской области

на старте сезона отпусков запускает традиционную летнюю акцию «В отпуск без долгов». Цель акции - напомнить жителям региона, планирующим выезд за пределы Российской Федерации, о необходимости своевременно исполнять налоговые обязательства и заранее отслеживать возникновение налоговой задолженности.

Отправляйтесь в отпуск без долгов! Наличие налоговой задолженности может стать основанием для наложения запрета на выезд за границу или наложением иных мер принудительного взыскания долгов.

В рамках проведения акции «В отпуск без долгов» на территории офисов многофункциональных центров региона (МФЦ) будет организована работа консультационных пунктов.

04.06.2024 - г. Меленки, с 11:00 до 13:30;

06.06.2024 - г. Радужный, с 10:00 до 12:30;

13.06.2024 - г. Александров, с 10:00 до 12:30;

18.06.2024 - г. Суздаль, с 10:30 до 13:00;

20.06.2024 - г. Собинка, с 10:00 до 12:30;

25.06.2024 - г. Гусь-Хрустальный, с 10:00 до 12:30;

27.06.2024 - г. Владимир, Октябрьский проспект, 14, с 10:00 до 12:30;

02.07.2024 - г. Камешково, с 10:30 до 13:00;

04.07.2024 - г. Кольчугино, с 10:00 до 12:30;

09.07.2024 - г. Судогда, с 10:30 до 13:00;

11.07.2024 - г. Владимир, Суздальский проспект 26, с 10:00 до 12:30;

16.07.2024 - г. Муром, с 11:00 до 13:30;

18.07.2024 - г. Юрьев-Польский, с 11:00 до 13:30;

23.07.2024 - г. Ковров, с 11:00 до 13:30;

30.07.2024 - г. Владимир, мкр.Юрьевец, ул.Ноябрьская, 8А, с 10:00 до 12:30;

01.08.2024 - г. Петушки, с 10:00 до 12:30;

06.08.2024 - г. Вязники, с 11:00 до 13:30;

08.08.2024 - г. Покров, с 10:00 до 12:30;

13.08.2024 - п. Красная Горбатка, с 11.00 до 13:30;

15.08.2024 - г. Гороховец, с 11:30 до 14:00;

20.08.2024 - г. Владимир, Октябрьский проспект, 47, с 10:00 до 12:30;

29.08.2024 - г. Киржач, с 10:00 до 12:30

Проверить задолженность и, в случае наличия, оплатить ее можно самостоятельно в Личном кабинете налогоплательщика – физического лица, а также через мобильное приложение банков, в платежных терминалах, используя Qr-код, указанный в налоговом уведомлении. Обратите внимание, оплатить налоговую задолженность лучше не менее чем за две недели до даты предполагаемого вылета.

- Просмотров: 226

УФНС России по Владимирской области информирует о том, что получить информацию справочного характера о приеме физических лиц и юридических лиц, о порядке рассмотрения обращений, а также о работе интерактивных сервисов можно по телефону Контакт-центра:

8-800-222-22-22

Одновременно в настоящее время организована работа телефонных номеров для оперативной связи налогоплательщиков с сотрудниками Управления.

Единый городской телефонный номер Управления +7 (4922) 77-31-94

Выделены следующие добавочные телефонные номера по направлениям деятельности:

- По вопросам представления уведомлений об исчисленных сумм налогов и взносов, приема отчетности в электронном виде - доб. 018

- По вопросам приема отчетности на бумаге - доб. 084

- По вопросам работы с заявителями при государственной регистрации - доб.082

- По вопросам правового обеспечения по государственной регистрации - доб.083

- По вопросам налогообложения имущества физических лиц - доб. 022

- По вопросам налоговых деклараций по форме 3-НДФЛ, порядка предоставления вычетов по НДФЛ - доб. 017

- По вопросам налогообложения по налогу на имущество организаций - доб. 021

- По вопросам налогообложения ЮЛ по земельному налогу - доб. 085

- По вопросам налогообложения ЮЛ по транспортному налогу - доб. 086

- По вопросам камерального контроля расчетов по страховым взносам - доб. 015

- По вопросам камерального контроля расчетов по форме 6-НДФЛ - доб. 016

- По вопросам ЕНС - доб. 087

- По зачетам, возвратам - доб. 088

- По вопросам задолженности ЮЛ и ИП - доб. 089

- По вопросам задолженности ФЛ - доб. 081

- По вопросам специальных налоговых режимов (УСН, ПСН, ЕСХН и НПД) - доб. 080

Подробная информация о телефонных номерах структурных подразделений УФНС России по Владимирской области размещена в региональном разделе сайта ФНС России «Структурные подразделения».

- Просмотров: 238

УФНС России по Владимирской области напоминает, что 2 мая 2024 года для налогоплательщиков-физических лиц истекает срок представления Уведомления о КИК за 2023 год.

Обязанность по представлению уведомления о контролируемых иностранных компаниях предусмотрена для налогоплательщиков-резидентов РФ, которые признаются контролирующими лицами иностранных компаний.

Такое уведомление представляется в налоговый орган ежегодно независимо от финансового результата контролируемой иностранной компании.

В соответствии с пунктом 2 статьи 25.14 Налогового кодекса РФ (Кодекс) уведомление о контролируемых иностранных компаниях представляется налогоплательщиками - физическими лицами в срок не позднее 30 апреля года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли контролируемой иностранной компании в соответствии с главой 23 Кодекса либо который следует за годом, по итогам которого определен убыток контролируемой иностранной компании.

С учетом праздничных и выходных дней для представления физическими лицами уведомления о контролируемых иностранных компаниях за 2023 год срок истекает 2 мая 2024 года.

Уведомление о контролируемых иностранных компаниях налогоплательщики-физические лица вправе представить, как в бумажной, так и электронной форме, а также через личный кабинет налогоплательщика.

Форма, порядок ее заполнения и формат представления уведомления о контролируемых иностранных компаниях в электронной форме, утверждены Приказом ФНС России от 19.07.2021 №ЕД-7-13/671@ (в редакции приказа ФНС России от 09.10.2023 №ЕД-7-13/721@).

Помимо уведомления о контролируемых иностранных компаниях контролирующим лицам необходимо представить документы, подтверждающие размер прибыли (убытка) иностранной компании. Такие документы необходимо представить вместе с уведомлением о контролируемых иностранных компаниях.

Всю необходимую информацию по заполнению и представлению уведомления о контролируемых иностранных компаниях и подтверждающих документов можно узнать на официальном сайте ФНС России (www.nalog.gov.ru) в разделе «Контролируемые иностранные компании и контролирующие лица».

- Просмотров: 2778

Управление Федеральной налоговой службы по Владимирской области информирует, что с помощью комплексного сервиса «Старт бизнеса онлайн» можно зарегистрировать ИП или ЮЛ, получить электронную подпись и открыть счет в банке онлайн без личного обращения в госорганы и финансовые организации.

Сервис запущен с 1 марта 2024 года и будет работать в рамках эксперимента до 1 марта 2025 года.

Сейчас с помощью сервиса «Старт бизнеса онлайн» можно зарегистрироваться как индивидуальный предприниматель или открыть общество с ограниченной ответственностью с единственным учредителем, одновременно являясь руководителем общества.

Важное условие – заявитель должен иметь подтвержденную учетную запись на портале Госуслуг и подтвержденную биометрию в Единой биометрической системе.

При подготовке через сервис ФНС России документов для регистрации бизнеса заявителю необходимо выбрать банк, в котором он откроет счет, затем дать согласие на удаленную выдачу электронной подписи и направить документы для регистрации бизнеса и открытия счета.

К эксперименту уже присоединились ВТБ, Газпромбанк, ПСБ и Сбербанк. В очереди на присоединение находятся еще 7 кредитных организаций.

Подробнее о новом комплексном сервисе можно узнать на промостранице сервиса или в специальном видеоролике.

- Просмотров: 238

Во всех обособленных подразделениях УФНС России по Владимирской области 12 и 21 марта, 9 и 18 апреля пройдет региональная акция «Дни открытых дверей» для налогоплательщиков – физических лиц.

В эти дни все желающие могут обратиться в любое обособленное подразделение региона и получить разъяснения специалистов налоговых органов по вопросам представления деклараций по налогу на доходы физических лиц (3-НДФЛ), получения налоговых вычетов на лечение, обучение, приобретение жилья, а также др.

Сотрудники налоговых органов сориентируют налогоплательщиков в выборе услуг, расскажут о возможностях подключения к «Личному кабинету налогоплательщика для физических лиц», с помощью которого можно, не выходя из дома просматривать актуальную информацию об объектах имущества, наличии задолженности или переплат по налогам, суммах начисленных и уплаченных налоговых платежей. Сервис позволяет также оплачивать налоги онлайн.

Участники акции также смогут проверить свои налоговые обязательства перед бюджетом, уточнить обязанности по представлению налоговой декларации по форме 3-НДФЛ и получить консультацию по ее заполнению, а также при наличии необходимых документов могут заполнить и подать налоговую декларацию через Личный кабинет.

Уважаемые налогоплательщики!

Специалисты налоговых органов города Владимира и Владимирской области ждут вас 12 и 21 марта, 9 и 18 апреля с 9:00 до 20:00.

Напоминаем, что представить декларацию о полученных доходах, необходимо не позднее 2 мая 2024 года. При этом подать декларацию в налоговый орган с целью получения налогового вычета налогоплательщик может в любое время в течение года.

- Просмотров: 259

Управлением Федеральной налоговой службы по Владимирской области в рамках проведения информационной кампании по декларированию доходов, полученных физическими лицами в 2023 году, в марте - апреле 2024 года на территории офисов многофункциональных центров региона (МФЦ) будет организована работа консультационных пунктов.

05.03.2024 - г. Гусь – Хрустальный, с 10:00 до 12:00;

06.03.2024 - г. Юрьев-Польский, с 11:00 до 13:00;

12.03.2024 - г. Красная Горбатка, с 11:00 до 13:00;

14.03.2024 - г. Киржач, с 10:00 до 13:00; г. Меленки, с 11:00 до 13:00;

19.03.2024 - г. Судогда, с 10:00 до 12:00;

28.03.2024 - г. Кольчугино, с 10:00 до 13:00;

02.04.2024 - г. Гороховец, с 11:00 до 13:00;

06.04.2024 - г. Вязники, с 11:00 до 13:00;

11.04.2024 - г. Собинка, с 10:00 до 12:00; г. Покров, с 10:00 до 13:00;

18.04.2024 - г. Петушки, с 10:00 до 13:00;

23.04.2024 - г. Камешково, с 11:00 до 13:00.

Сотрудники налоговой службы проинформируют обратившихся в МФЦ граждан о том, кому необходимо представить декларацию о доходах, полученных в 2023 году по форме 3-НДФЛ, дадут разъяснения по вопросам предоставления имущественных и социальных налоговых вычетов, о порядке заполнения и о способах представления налоговой декларации, а также окажут практическую помощь в ее заполнении в Личном кабинете налогоплательщика – физического лица.

- Просмотров: 259

В период проведения Декларационной кампании 2024 года гражданам необходимо отчитаться о полученных в 2023 году доходах и представить декларацию в налоговый орган по месту регистрации физического лица.

Во Владимирской области начинают работать «Учебные классы» по оказанию помощи в заполнении деклараций 3-НДФЛ в Личном кабинете налогоплательщика физического лица.

С 4 марта «Учебные классы» будут работать по вторникам c 10:00 до 12:00, по четвергам с 16:00 до 18:00 в обособленных подразделениях Владимирской области:

- ОП г. Владимир Суздальский проспект, д. 9

- ОП г. Владимир 1-й Коллективный проезд, д. 2а

- ОП г. Александров ул. Институтская, д.8

- ОП г. Ковров - ул. Комсомольская, д. 116а

- ОП г. Муром ул. Свердлова, д. 33

Во время работы «Учебных классов» специалисты налоговой службы помогут разобраться в заполнении декларации по форме 3-НДФЛ в электронном виде через «Личный кабинет для физических лиц» (ЛК ФЛ).

При заполнении декларации можно воспользоваться программой «Декларация», которая размещена на сайте ФНС России. Пользователи сервиса ЛК ФЛ могут заполнить декларацию непосредственно в сервисе и направить в налоговый орган в электронном виде, подписав усиленной неквалифицированной подписью.

Представить декларацию по форме 3- НДФЛ необходимо не позднее 2 мая, а заплатить налог на доходы физических лиц, исчисленный на основании налоговой декларации, необходимо в срок не позднее 15 июля 2024 года.

Подача декларации с целью получения налоговых вычетов по НДФЛ (возврата налога на доходы физического лица) не ограничивается сроком 2 мая, подать декларацию можно в течение всего года.

- Просмотров: 266

УФНС России по Владимирской области информирует, что юридические лица и индивидуальные предприниматели теперь могут оформить квалифицированную электронную подпись по биометрии, не обращаясь в Удостоверяющий центр ФНС России лично. Услуга реализована ФНС России и Центром Биометрических Технологий по поручению вице-премьера Дмитрия Григоренко и стала первым шагом формирования суперсервиса «Старт бизнеса онлайн».

- Просмотров: 271

Уже сейчас подавать отчеты в налоговую стало значительно проще. В тестовом режиме появилась возможность отправить через ЛК ИП следующие три формы отчетности:

В тестовом режиме появилась возможность отправить через ЛК ИП следующие три формы отчетности: декларация по УСН (КНД 1152017)

декларация по УСН (КНД 1152017) декларация по НДПИ (КНД 1151054)

декларация по НДПИ (КНД 1151054) сведения о полученных разрешениях на добычу (вылов) водных биологических ресурсов, суммах сбора за пользование объектами водных биологических ресурсов, подлежащих уплате в виде разового и регулярных взносов (КНД 1110011)

сведения о полученных разрешениях на добычу (вылов) водных биологических ресурсов, суммах сбора за пользование объектами водных биологических ресурсов, подлежащих уплате в виде разового и регулярных взносов (КНД 1110011) Сформировать декларации можно бесплатно в программе «Налогоплательщик ЮЛ», после чего необходимо подписать декларацию квалифицированной электронной подписью и отправить файл .XML через Личный кабинет ИП.

Сформировать декларации можно бесплатно в программе «Налогоплательщик ЮЛ», после чего необходимо подписать декларацию квалифицированной электронной подписью и отправить файл .XML через Личный кабинет ИП. Узнать, как получить КЭП, можно ЗДЕСЬ.

Узнать, как получить КЭП, можно ЗДЕСЬ. Перечень деклараций в сервисе будет расширяться поэтапно: к 1 апреля индивидуальным предпринимателям будут доступны 20 форм налоговой отчетности.

Перечень деклараций в сервисе будет расширяться поэтапно: к 1 апреля индивидуальным предпринимателям будут доступны 20 форм налоговой отчетности. Подробнее - в новостях на сайте налоговой службы.

Подробнее - в новостях на сайте налоговой службы.

- Просмотров: 248

УФНС России по Владимирской области обращает внимание, что начиная с 1 января 2024 года, изменен срок представления налоговой декларации по налогу на имущество организаций на 25 февраля года, следующего за истекшим налоговым периодом. Изменение даты представления данной декларации произошло в связи с внесением изменений Федеральным законом от 31.07.2023 года №389-ФЗ в пункт 3 статьи 386 Налогового кодекса РФ.

- Просмотров: 303

УФНС России по Владимирской области напоминает, что отдельные категории граждан имеют право на налоговые льготы и вычеты по имущественным налогам.

К данным категориям относятся:

- инвалиды I и II групп инвалидности;

- инвалиды с детства, дети-инвалиды;

- ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

- пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

- физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года (с 01.01.2019 года);

- физические лица, имеющие трех и более несовершеннолетних детей;

- другие категории граждан.

По земельному налогу действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров по одному земельному участку.

По объектам недвижимости льгота предоставляется в отношении одного объекта недвижимости каждого вида: 1) квартира, часть квартиры или комната; 2) жилой дом или часть жилого дома; 3) хозяйственное строение или сооружение; 4) гараж или машино-место.

По транспортному налогу полное или частичное освобождение от уплаты налога предусмотрено законом Владимирской области от 27.11.2002 № 119-ОЗ для определенных льготных категорий налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, многодетные и т.п.) на одно транспортное средство.

Для граждан, относящихся к льготным категориям, действует беззаявительный порядок предоставления льгот и вычетов на основании сведений, имеющихся у налоговых органов (по сведениям, полученным из Социального фонда РФ и органов социальной защиты).

С информацией о налоговых ставках и льготах можно ознакомиться в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn77/service/tax/).

- Просмотров: 255

УФНС России по Владимирской области информирует о декларационной кампании 2024 года по налогу на доходы физических лиц.

Представить декларацию о доходах необходимо до 2 мая 2024 года тем, кто в 2023 году продал недвижимость, находившуюся в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников или доходы из-за границы, сдавал имущество в аренду и другое. Также сообщить о своих доходах должны индивидуальные предприниматели, нотариусы, адвокаты, учредившие адвокатские кабинеты, физические лица, с полученных доходов которых не был удержан налог налоговым агентом и налоговый агент не сообщил в налоговый орган о невозможности удержать налог.

При этом в случае продажи недвижимого имущества на сумму до 1 млн рублей, а иного имущества – до 250 тыс. рублей в год, налогоплательщику больше не нужно сдавать декларацию 3-НДФЛ. Физические лица, получающие доходы как самозанятые, не представляют декларацию и не обязаны отчитываться о них в рамках декларационной кампании.

Форма налоговой декларации утверждена Приказом ФНС от 11.09.2023 № ЕД-7-11/615@ «О внесении изменений в приложения к приказу ФНС России от 15.10.2021 № ЕД-7-11/903@».

Наиболее удобный способ заполнения и направления налоговой декларации по форме 3-НДФЛ через электронный сервис ФНС России «Личный кабинет налогоплательщика для физических лиц». Сервис позволяет заполнить декларацию в онлайн-режиме, приложить необходимый комплект документов и направить в налоговый орган, подписав ее электронной подписью.

Заплатить налог на доходы физических лиц по поданной декларации нужно будет до 15 июля 2024 года. Оплату можно осуществить с помощью электронных сервисов ФНС России: «Уплата налогов и пошлин», «Личный кабинет налогоплательщика для физических лиц».

За нарушение сроков подачи декларации и уплаты НДФЛ налогоплательщик может быть привлечен к ответственности в виде штрафа и пени. Предельный срок подачи декларации 2 мая 2024 года. Данный срок не распространяется на получение налоговых вычетов.

Уточнить информацию о порядке декларирования доходов и заявлению вычетов можно, обратившись по телефону Единого контакт-центра ФНС России 8 (800)-222-22-22.

- Просмотров: 272

- Просмотров: 263

Управление Федеральной налоговой службы по Владимирской области напоминает, что 01.12.2023 наступил срок уплаты имущественных налогов за 2022 год.

С целью информирования граждан о порядке погашения задолженности и разъяснения мер ответственности за неуплату, налоговые органы Владимирской области проводят акцию «В Новый год без налоговых долгов».

В декабре 2023 года на территории офисов многофункциональных центров Владимирской области (МФЦ) будет организована работа консультационных пунктов:

12,14,19 и 21 декабря с 09:00 до 13:00

г. Гусь-Хрустальный, ул. Владимирская, д. 1

г. Юрьев-Польский, ул. Луговая, д. 16

г. Киржач, ул. Гагарина, д. 8

г. Вязники, ул.Комсомольская д. 3

14 и 19 декабря с 10:00 до 14.00

г. Собинка, ул. Димитрова, д. 26

12 и 21 декабря с 10:00 до 14.00

г. Меленки, ул. Комсомольская, д. 112

г. Гороховец, ул. Лермонтова, д.4

г. Судогда, ул. Ленина, д. 67

13 и 20 декабря с 10:00 до 14.00

г. Камешково, ул. Свердлова, д. 14

В рамках работы консультационных пунктов сотрудники налоговой службы, обратившимся гражданам предоставят квитанции на уплату задолженности по налогам, а также проинформируют граждан о порядке и способах ее погашения.

Если налоговое уведомление вами не получено, а облагаемое налогом имущество (транспортное средство, земельный участок, жилое помещение, садовый дом, гараж и т.п.) имеется в вашей собственности - это повод обратиться в обособленные подразделения налоговой службы или организованные консультационные пункты.

В случае неисполнения обязанности по уплате налогов начиная со 2 декабря 2023 года, налогоплательщик становится должником, а его задолженность будет расти каждый день за счет начисления пеней.

Платите налоги вовремя - встречайте Новый год без налоговых долгов!

- Просмотров: 283

- Просмотров: 285

- Просмотров: 306

- Просмотров: 302

- Просмотров: 297

- Просмотров: 296

- Просмотров: 329

- Просмотров: 338

- Просмотров: 489

- Просмотров: 378

- Просмотров: 399

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

Разобраться в работе с 01.01.2023 института Единого налогового счета поможет промостраница на сайте ФНС России

На сайте ФНС России создана промостраница, которая поможет налогоплательщикам разобраться во всех нюансах перехода на новый порядок учета обязательных платежей – Единый налоговый счет.

УФНС России по Владимирской области напоминает, что с 1 января 2023 года в Российской Федерации вводится институт Единого налогового счета.

Единый налоговый счет – это возможность платить налоги просто и без ошибок. Универсальная платежка с одинаковыми реквизитами для всех налогов, ошибиться с заполнением будет невозможно. Сроки сдачи отчетности и уплаты единые – больше не придется помнить сроки по разным налогам. В результате, платежи без ошибок, пеней и штрафов, что экономит бизнесу время и деньги.

Если на ЕНС образовалась переплата, налогоплательщик может ее вернуть или перевести другому плательщику. Причем независимо от срока давности этой переплаты. Кроме того, благодаря единому сальдо расчетов с бюджетом арест с банковского счета будет сниматься всего за день, а пени будут рассчитываться не по каждому налогу, а на общую сумму отрицательного сальдо.

Для удобства пользователей на промостранице есть ссылка к разделу, посвященному ЕНС, в котором собраны наиболее распространенные вопросы и ответы по этой тематике

Необходимую информацию по вопросам ведения Единого налогового счета можно получить в Контакт-центре ФНС России по телефону 8-800-222-22-22, а также у чат-бота Таксика.

- Просмотров: 379

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

УФНС России по Владимирской области информирует о проведении 15 декабря 2022 года с 09.00 до 20.00 в территориальных налоговых органах дня открытых дверей для налогоплательщиков «О введении института Единого налогового счета».

В рамках мероприятия все желающие смогут больше узнать о введении с 01.01.2023 года и преимуществах института Единого налогового счета, изменение порядка и сроков уплаты обязательных налоговых платежей, как будут учитываться и распределяться обязательные налоговые платежи, как будет осуществляться формирование единого сальдо расчетов по налогам.

УФНС России Владимирской области приглашает всех налогоплательщиков принять активное участие в мероприятии, получив консультацию об изменениях в налоговом законодательстве с нового года.

Разобраться во всех нюансах перехода на новый порядок учета обязательных платежей поможет промостраница Единый налоговый счет, размещенная на сайте ФНС России.

- Просмотров: 443

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

СРОК УПЛАТЫ ИМУЩЕСТВЕННЫХ НАЛОГОВ

истекает 1 декабря

Собственникам налогооблагаемого имущества: земельных участков, объектов капитального строительства, транспортных средств необходимо оплатить налоги –

не позднее 1 декабря 2022 года.

Гражданам, имеющим «Личный кабинет налогоплательщика для физических лиц», налоговое уведомление будет размещено в «Личном кабинете», остальным уведомление направлено по почте заказным письмом.

Не получат налоговое уведомление граждане, у которых сумма начисленных налогов не превышает 100 рублей, либо имеются льготы и вычеты, которые полностью освобождают налогоплательщика от уплаты налога, а также если имеется переплата по имущественным налогам и по налогу на доходы физических лиц.

Оплатить налоги можно в личном кабинете, в терминалах самообслуживания и в почтовых отделениях, а также с помощью сервиса «Уплата налогов и пошлин» или «Личном кабинете налогоплательщика». Достаточно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнёров ФНС России, в том числе по QR- или штрихкоду платежа.

В случае несвоевременной уплаты налогов уже со следующего дня (со 2 декабря 2022 года) начисляются пени за каждый день просрочки платежа в размере 1/300 ставки рефинансирования ЦБ.

Если гражданин до настоящего времени не получил из налогового органа налоговое уведомление за период владения в течение 2021 года налогооблагаемыми недвижимостью или транспортом и при этом не имеет льгот, освобождающих от уплаты налогов, он может обратиться по данному вопросу в любую налоговую инспекцию, уполномоченный МФЦ или направить соответствующее заявление через «Личный кабинет налогоплательщика» или сервис «Обратиться в ФНС России».

При возникновении вопросов, связанных с исчислением налогов также можно позвонить по бесплатному номеру контакт-центра8-800-222-2222.

Подробности о содержании и исполнении налоговых уведомлений можно прочитать на сайте ФНС России на промостранице«Налоговое уведомление физических лиц 2022».

- Просмотров: 418

УФНС России по Владимирской области напоминает, что оплатить налог на имущество физических лиц, транспортный и земельный налог необходимо до 1 декабря 2022 года.

Пользователям сервиса «Личный кабинет для физических лиц» налоговые уведомления направлены в электронном виде, а гражданам, не подключенным к данному сервису, заказными письмами Почтой России.

Оплатить налоги можно с помощью электронного сервиса «Личный кабинет для физических лиц», в банкоматах и терминалах используя QR-код или двумерный штрих-код, а также через кассы отделений банков и почтовых отделений.

- Просмотров: 471

УФНС России по Владимирской области сообщает о присоединении

19 сентября 2022 года Межрайонной ИФНС России №10 по Владимирской области и Межрайонной ИФНС России №12 по Владимирской области к ИФНС России по Октябрьскому району г. Владимира, с одновременным переименованием ее в Межрайонную ИФНС России №14 по Владимирской области.

Приём и обслуживание налогоплательщиков г. Владимира, Суздальского района, Камешковского района, Собинского района Владимирской области и ЗАТО г. Радужный осуществляется Межрайонной ИФНС России №14 по Владимирской области по следующим адресам:

- г. Владимир, 1-ый Коллективный проезд, д. 2-а;

- г. Владимир, ул. Садовая, д. 16-Б;

- г. Владимир, Суздальский проспект, д. 9;

- г. Суздаль, Красная площадь, д.1

Обращаться можно по любому ближайшему адресу.

При направлении налоговой, бухгалтерской отчетности и других документов необходимо указывать код 3328 Межрайонной ИФС России №14 по Владимирской области.

В платежных документах для оплаты налогов, сборов, пеней, штрафов и страховых взносов необходимо указывать следующие реквизиты:

Банк получателя: Отделение Владимир Банка России//УФК по Владимирской области г. Владимир

БИК банка получателя: 011708377

Номер счета получателя: 40102810945370000020 Казначейский счет для осуществления и отражения операций по учету и распределению поступлений 03100643000000012800

Получатель: УФК по Владимирской области (Межрайонная ИФНС России № 14 по Владимирской области)

ИНН/КПП получателя (ИНН/КПП НО администратора платежа): 3328009708/332801001

Код налогового органа: 3328

По вопросам получения услуг по государственной регистрации, выписок и сведений из ЕГРН, ЕГРЮЛ, ЕГРИП; направления заявления на льготы по имущественным налогам физических лиц, декларации по форме 3-НДФЛ; получения ИНН, налогового уведомления на уплату имущественных налогов можно обращаться в Многофункциональные центры Владимирской области.

Адреса ближайших МФЦ:

- г. Владимир, Октябрьский пр-т, 47

- г. Владимир, Октябрьский пр-т, 14

- г. Владимир, мкр. Юрьевец, ул. Ноябрьская, 8А

- г. Владимир, Суздальский пр-т, 26

- г. Собинка, ул. Димитрова, 26

- г. Радужный, 1 квартал, 34

- г. Суздаль, ул. Красная площадь, 1

- г. Камешково, ул. Свердлова, 14

- Просмотров: 422

Межрайонная ИФНС России №12 по Владимирской области информирует, что уведомление об участии в иностранных организациях нужно предоставлять не позднее трех месяцев с даты возникновения участия в такой организации. Повторное уведомление требуется в случае, если изменилось основание для предоставления такого уведомления.

В случае прекращения участия в иностранных организациях следует проинформировать Налоговый орган не позднее 3 месяцев с даты прекращения.

Помимо уведомлений о КИК, контролирующие лица должны представить документы, подтверждающие размер прибыли (убытка) КИК, а также наличие права на освобождение от налогообложения прибыли КИК. Физические лица представляют указанные документы вместе с уведомлением о КИК. При этом если оно направляется через личный кабинет, то документы могут быть представлены также в электронном виде.

Контролирующими лицами иностранной организации признаются лица:

- физическое или юридическое лицо, доля участия которого в этой организации составляет более 25% ,

- физическое или юридическое лицо, доля участия которого в этой организации (для физических лиц совместно с супругами и несовершеннолетними детьми) составляет более 10 %, если доля участия всех лиц, признаваемых налоговыми резидентами РФ в этой организации составляет более 50%.

Если доля участия физического или юридического лица в иностранной компании составляет более 25 %, то такое лицо в целях Кодекса признается контролирующим лицом организации.

Под обложение НДФЛ у физического лица – резидента РФ, контролирующего КИК, попадает прибыль КИК, которая приравнивается к полученному им доходу и учитывается при определении его облагаемой базы по НДФЛ. Вместе с тем прибыль КИК освобождается от обложения, если КИК образованная в соответствии с законодательством государства – Члена Евразийского экономического союза и имеет постоянное местонахождение в этом государстве. Поэтому с прибыли иностранной организации , зарегистрированной в Республике Беларусь, НДФЛ платить не нужно.

Неправомерное непредставление в установленный срок контролирующим лицом в налоговый орган уведомления о контролируемых иностранных организациях за календарный год влечет привлечение к налоговой ответственности по п.1 ст.129.6 НК РФ.

Для получения более подробной информации о КИК можно в разделе «Все вопросы и ответы» на сайте www.nalog.gov.ru.

- Просмотров: 422

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

Во Владимире началась процедура присоединения инспекций

УФНС России по Владимирской области сообщает о начале процедуры присоединения Межрайонной ИФНС России №10 по Владимирской области и Межрайонной ИФНС России №12 по Владимирской области к ИФНС России по Октябрьскому району г. Владимира, с одновременным переименованием ее в Межрайонную ИФНС России №14 по Владимирской области.

Завершение процедуры планируется 19 сентября 2022 года.

Приём налогоплательщиков будет осуществляться в Межрайонной ИФНС России №14 по Владимирской области в операционных залах для приёма налогоплательщиков по следующим адресам:

- г. Владимир, 1-ый Коллективный проезд, д. 2-а;

- г. Владимир, ул. Садовая, д. 16-Б;

- г. Владимир, Суздальский проспект, д. 9.

В платежных документах, начиная с 19 сентября 2022 года, для оплаты налогов, сборов, пеней, штрафов и страховых взносов необходимо указывать следующие реквизиты:

Банк получателя: Отделение Владимир Банка России//УФК по Владимирской области г. Владимир

БИК банка получателя: 011708377

Номер счета получателя: 40102810945370000020 Казначейский счет для осуществления и отражения операций по учету и распределению поступлений 03100643000000012800

Получатель: УФК по Владимирской области (Межрайонная ИФНС России № 14 по Владимирской области)

ИНН/КПП получателя (ИНН/КПП НО администратора платежа): 3328009708/332801001.

- Просмотров: 471

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

Во Владимирской области началась процедура передачи функции по государственной регистрации в Управление

УФНС России по Владимирской области (далее – Управление) сообщает о начале процедуры передачи функции по государственной регистрации юридических лиц и индивидуальных предпринимателей, крестьянских (фермерских) хозяйств из ИФНС России по Октябрьскому району г. Владимира в Управление.

Завершение процедуры передачи планируется 29 августа 2022 года.

Приём заявителей будет осуществляться по прежнему адресу: г. Владимир, 1-ый Коллективный проезд, д.2 а.

В платежных документах с 29 августа 2022 года для оплаты госпошлины при государственной регистрации юридических лиц, индивидуальных предпринимателей, оплаты услуг за предоставление сведений из Единого государственного реестра, за предоставление сведений из Реестра дисквалифицированных лиц и др. указываются следующие реквизиты:

Банк получателя: Отделение Владимир Банка России//УФК по Владимирской области г. Владимир БИК банка получателя: 011708377

Номер счета получателя: 40102810945370000020

Казначейский счет для осуществления и отражения операций по учету и распределению поступлений 03100643000000012800

Получатель: УФК по Владимирской области (УФНС России по Владимирской области)

ИНН/КПП получателя (ИНН/КПП НО администратора платежа): 3329001660/332701001

Код ОКТМО – 17701000.

Код НО администратора платежа: 3300

Обращаем внимание, что с 25.08.2022 по 28.08.2022 будет невозможен прием документов в связи с передачей функций по госрегистрации в Управление.

- Просмотров: 478

- Просмотров: 538

- Просмотров: 500

- Просмотров: 611

- Просмотров: 598

- Просмотров: 609

- Просмотров: 2447

- Просмотров: 663

- Просмотров: 678

ФНС России в соответствии с Федеральным законом от 09.11.2020 № 371-ФЗ информирует о введении с 01.07.2021 на территории Российской Федерации национальной системы прослеживаемости импортных товаров (далее – система прослеживаемости).

- Просмотров: 714

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

С 2021 года бухгалтерская отчетность предоставляется

только в электронном виде.

Управление Федеральной налоговой службы информирует, что начиная с годовой бухгалтерской отчетности за 2020 год, все налогоплательщики, в том числе субъекты малого предпринимательства, должны представлять обязательный экземпляр бухгалтерской отчетности исключительно в электронном виде.

Ранее данная обязанность касалась только крупных предприятий. Для субъектов малого предпринимательства со среднесписочной численностью не более 100 человек и доходом не более 800 миллионов рублей, в 2020 году был предусмотрен переходный период. Так обязательный экземпляр отчетности за 2019 год представлялся по собственному усмотрению – на бумажном носителе или в электронном виде.

От предоставления отчетности освобождаются организации бюджетной сферы, Центральный банк РФ и отчитывающиеся перед ним финансовые организации, религиозные организации, а также те компании, чья отчетность содержит сведения, относящиеся к государственной тайне.

Обязательный экземпляр отчетности представляется экономическим субъектом не позднее трех месяцев после окончания отчетного периода.

При представлении обязательного экземпляра отчетности, которая подлежит обязательному аудиту, аудиторское заключение о ней представляется в виде электронного документа вместе с отчетностью либо в течение 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом.

С 2020 года отменена обязанность представлять бухгалтерскую отчетность в Росстат в связи с возложением обязанности формирования и ведения государственного информационного ресурса бухгалтерской (финансовой) отчетности (далее – ресурс БФО) на ФНС России.

Интернет-сервис ресурс БФО доступен для всех пользователей и позволяет бесплатно получить информацию о бухгалтерской (финансовой) отчетности любой организации. Также реализована возможность получить экземпляр отчетности, подписанный электронной подписью ФНС России. Для получения всего массива информации заинтересованным пользователям доступно платное абонентское обслуживание. Более подробно с порядком получения доступа к Интернет-ресурсу и получить ответы на часто задаваемые вопросы можно с помощью сервиса Государственный информационный ресурс бухгалтерской (финансовой) отчетности(БФО) на сайте ФНС России https://bo.nalog.ru/about

- Просмотров: 675

Межрайонная ИНФС России №12 по Владимирской области уведомляет, что на территории Российской Федерации организации и индивидуальные предприниматели обязаны применять контрольно-кассовую технику, включенную в реестр (п. 1 ст. 12 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации», далее - Федеральный закон № 54-ФЗ).

В настоящее время в отношении субъектов предпринимательской деятельности, оказывающих услуги общественного питания, ФНС России реализуется отраслевой проект «Общественное питание» (далее – Проект), целью которого является побуждение повсеместного применения в установленных законом случаях контрольно-кассовой техники, увеличение выручки, фиксируемой с применением контрольно-кассовой техники, и как следствие повышение роста доходов бюджета за счёт сокращения теневого оборота рынка общественного питания и создания равных, конкурентных условий ведения бизнеса.

В связи с введенными ограничениями, принятыми для нераспространения коронавирусной инфекции (COVID – 19), особенности оказания услуг в указанной сфере и сложившаяся ментальность потребителей допустили формирование рисков осуществления расчетов без применения контрольно – кассовой техники либо с передачей данных с нарушением порядка применения контрольно – кассовой техники.

Налоговый орган напоминает, что при расчете пользователь обязан выдать кассовый чек или бланк строгой отчетности на бумаге (п. 2 ст. 12 Федерального закона № 54-ФЗ). Если до момента расчета покупатель (клиент) предоставил номер телефона или адрес электронной почты, то кассовый чек или бланк строгой отчетности необходимо направить ему в электронной форме, если иное не установлено Федеральным законом № 54-ФЗ.

Также пользователи услуг имеют возможность через мобильное приложение ФНС России «Проверка чеков» провести проверку полученных чеков и направить обращение в случае установления нарушений законодательства Российской Федерации о применении контрольно – кассовой техники.

Следует учитывать, что за нарушение законодательства Российской Федерации о применении контрольно-кассовой техники статьей 14.5 Кодекса Российской Федерации об административных правонарушениях (далее – КоАП) предусмотрена административная ответственность. В частности, налагается административный штраф: на должностных лиц в размере от 1/4 до 1/2 суммы расчета без применения кассы, но не менее 10 тысяч рублей; на юридических лиц - от 3/4 до полной суммы расчета без применения кассы, но не менее 30 тысяч рублей (ч. 2 ст. 14.5 КоАП).

За повторное нарушение в случае, если сумма расчетов без применения кассы составила, в том числе в совокупности, 1 млн. рублей и более, влечет в отношении должностных лиц дисквалификацию на срок от одного года до двух лет; в отношении индивидуальных предпринимателей и юридических лиц - административное приостановление деятельности на срок до 90 суток (ч. 3 ст. 145 КоАП).

- Просмотров: 672

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

Направить документы на льготу по транспортному и земельному налогу организации могут в любой налоговый орган

В целях качественного исчисления налогов, УФНС России по Владимирской области сообщает, что организации могут подать заявление о предоставлении льготы по транспортному и земельному налогам в любой налоговый орган.

С 2021 года налоговые органы самостоятельно направляют налогоплательщикам – организациям (их обособленным подразделениям) сообщения об исчисленных суммах транспортного и земельного налогов, в связи с отменой обязанности представления юридическими лицами деклараций по вышеуказанным налогам.

Сообщение составляется на основе информации, имеющейся у налогового органа, в том числе результатов рассмотрения заявления о налоговой льготе. Если на дату формирования сообщения у налогового органа нет информации о заявленной организацией льготе, в него будут включены суммы исчисленных налогов без учета льгот, что может привести к образованию недоимки.

Налоговым кодексом РФ не установлен предельный срок для представления указанного заявления, однако, для своевременного применения установленных законодательством льгот при расчете указанных налогов за 2020 год заявление о налоговой льготе целесообразно представить в течение I квартала 2021 года.

Узнать о праве на налоговую льготу за 2020 год можно с помощью сервиса «Справочная информация о ставках и льготах по имущественным налогам». Ознакомится с ответами на часто задаваемые вопросы о предоставлении организациям льгот по транспортному и земельному налогам можно на сайте ФНС России в сервисе «Часто задаваемые вопросы».

- Просмотров: 683

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО ВЛАДИМИРСКОЙ ОБЛАСТИ

В налоговых органах Владимирской области стартовала «Декларационная кампания 2021»

УФНС России по Владимирской области сообщает, что в налоговых органах Владимирской области стартовала «Декларационная кампания 2021».

Представить декларацию о доходах, необходимо не позднее 30 апреля 2021 года тем, кто в 2020 году продал недвижимость, находившуюся в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников или доходы из-за границы, сдавал имущество в аренду и другое. Также сообщить о своих доходах должны индивидуальные предприниматели, нотариусы, адвокаты, учредившие адвокатские кабинеты, физические лица, с полученных доходов которых не был удержан налог налоговым агентом.

Форма налоговой декларации утверждена Приказом ФНС от 28.08.2020 № ЕД-7-11/615@ «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме".

С 2020 года в новой форме 3-НДФЛ появились дополнительные страницы:

- приложение к Разделу 1 «Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физических лиц». Напомним, что ранее такое заявление надо было подавать отдельно от декларации.

- расчет к Приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с пунктом 7 статьи 227 Налогового кодекса Российской Федерации». Его должны заполнять ИП, нотариусы, адвокаты и другие «частники». С 2020 года эти лица самостоятельно исчисляют авансовые платежи по НДФЛ исходя из фактического, а не предполагаемого дохода.

Налоговая декларация по форме 3-НДФЛ представляется в налоговую инспекцию по месту жительства налогоплательщика, через сервис «Личный кабинет налогоплательщика для физических лиц», обратившись лично (либо через представителя) в налоговый орган, либо по почте. Электронный сервис ФНС России «Личный кабинет налогоплательщика для физических лиц» позволяет заполнить декларацию по форме 3-НДФЛ и направить в инспекцию по месту жительства налоговую декларацию, подписанную электронной подписью, и комплект документов, прилагаемых к декларации в онлайн-режиме.

Заплатить налог на доходы физических лиц по поданной декларации необходимо до 15 июля 2021 года. Оплату можно осуществить с помощью электронных сервисов ФНС России: «Уплата налогов и пошлин», «Личный кабинет налогоплательщика для физических лиц».

Для тех, кто не представит декларации до 30 апреля или не заплатит налог вовремя, предусмотрены штрафные санкции. За непредставление декларации в срок придется заплатить 5 процентов от не уплаченной в срок суммы налога за каждый месяц, но не более 30 процентов этой суммы и не менее одной тысячи рублей. Штраф за неуплату НДФЛ составляет 20 процентов от суммы неуплаченного налога.

Дополнительно разъясняем, что подать декларацию в налоговый орган с целью получения налогового вычета (социальный, имущественный) налогоплательщик может в любое время в течение года.

- Просмотров: 702